جاءت إصدارات الصكوك العام الماضي أقل من توقعات السوق رغم أنها كانت أعلى من إصدارات العام 2015 ، بحسب ما نقلت صحيفة "الخليج" الإماراتية (10 يناير / كانون الثاني 2017).

عندما بدأت أسعار النفط بالتراجع في العام 2014، توقع العديد من المراقبين في السوق طفرة من الإصدارات بدءاً من العام 2015، معللين ذلك بأن الحكومات في الدول المُصدِّرة للنفط ستقوم بدخول سوق الصكوك للحفاظ على مستويات الإنفاق لديها، إلا أن هذه التوقعات لم تحدث كما توقعت وكالة «إس آند بي جلوبال للتصنيفات الائتمانية».

فقد ارتفع حجم إصدار الصكوك بشكل طفيف في العام 2016 مقارنةً بالعام 2015، وكان أقل بكثير من إصدارات السندات التقليدية في بعض أسواق الصيرفة الإسلامية الرئيسية.

وتعتقد الوكالة بأن إصدار الصكوك سيظل منخفضاً في العام 2017 نظراً إلى أن إجراءات الدخول إلى سوق الصكوك لا تزال معقدة بشكل كبير. وتوقعت الوكالة بأن تحتاج دول مجلس التعاون الخليجي إلى 275 مليار دولار في الفترة ما بين 2017-2019، و بأن 50% في المتوسط من هذا المبلغ ستأتي من إصدار السندات التقليدية/الصكوك. ويعود سبب انخفاض إصدار الصكوك في المنطقة العام الماضي لاستراتيجية الحكومات لتخفيف ضغط السيولة في الأنظمة المصرفية المحلية. لكن هناك عوامل أخرى لذلك على سبيل المثال، مشترو الصكوك ليسوا متمركزين فقط في دول مجلس التعاون الخليجي أو ماليزيا، بل هم جزء من مجموعة واسعة من المستثمرين، بما في ذلك الممولون التقليديون في الأسواق المتقدمة.

مواجهة التقلبات

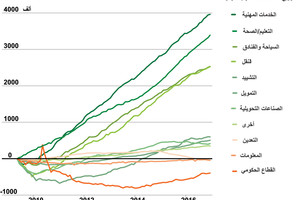

لم تؤد سوق الصكوك دوراً لمواجهة التقلبات الدورية في أسواق الصيرفة الإسلامية الرئيسية في العام 2016، ومن المتوقع استقرار في إجمالي الإصدار في العام 2017 ما بين 60 إلى 65 مليار دولار أمريكي.

كم ستواصل الإجراءات المعقدة لإصدار الصكوك التأثير على حجم الإصدارات، ما لم تقابلها نتائج ملموسة على صعيد توحيد المواصفات أو إنشاء برامج إصدار كبيرة.

ويمكن للمُصدرين العائدين للسوق والمُصدرين الجدد والتطورات التنظيمية أن تحفز الإصدار، لكن ذلك سيكون في المدى المتوسط على الأرجح. ومن المتوقع بأن يكون الوضع على هذه الحال لسببين هما:

التقدم البسيط

من أحد الأسباب الكامنة وراء تراجع إصدار الصكوك هو الصعوبات المترافقة مع عملية الإصدار، وهو لايزال من أهم الأسباب. ولا يزال دخول سوق الصكوك يستغرق وقتاً أطول ومشوباً بالتعقيدات بالمقارنة مع إصدار السندات التقليدية، رغم تراجع فجوة الفترة الزمنية والتكلفة على مدى سنوات. ورغم أن هناك ضغوطاً كبيرة في القطاع المالي لدفع السوق باتجاه توحيد أكبر للمواصفات، إلا أنه ما تم إنجازه في العام 2016 بهذا الصدد لا يكاد يذكر، ونعتقد بأننا لا نزال بعيدين كثيراً عن الوصول إلى المستوى المطلوب من توحيد المواصفات. مع ذلك، يعتقد بأن بعض المُصدرين في السوق قد يلجأون إلى حل وسط يتمثل في إنشاء برامج كبيرة لإصدار الصكوك بهدف الحد من التكلفة والفترة الزمنية التي يستغرقها إصدار الصكوك، مما سيسمح بالإصدار كلما سمحت الفرصة. هذه الاستراتيجية قد تدعم نشاط السوق في العام 2017.

رفع أسعار الفائدة

يتوقع الخبراء الاقتصاديون بأن يقوم البنك الاحتياطي الفيدرالي الأمريكي برفع سقف سعر الفائدة لديه بمقدار خمسين نقطة أساس في العام 2017، بعد رفعه بمقدار 25 نقطة أساس في ديسمبر من العام الماضي. ورغم أن الارتفاع بسيط، إلا أنه يمكن أن يؤدي إلى ضغط السيولة العالمية وإلى جعل التمويل أكثر تكلفة. هذا سيؤدي حتماً إلى إضعاف رغبة المستثمرين بالتوجه نحو الصكوك، الذي يعتبر جزءاً من سوق رأس المال العالمية وبالتالي ستكون عرضة للتغييرات في الظروف المالية العامة.

الشيء الإيجابي هو أن البنك المركزي الأوروبي، في ظل تزايد الشكوك الاقتصادية العالمية والتقلب المحتمل في السوق، سيقوم بتبني موقف أكثر حذراً. وبالتالي نرى بأن تناقص مشتريات البنك المركزي الأوروبي من السندات ستحدث في فترة متأخرة عن التي توقعناها سابقاً، ومن المستبعد حدوث ذلك قبل نهاية العام 2017.